前提

話を分かりやすくするために、

・資本金一千万円以下、従業員50人以下の普通法人を前提として記載しています。

・平成28年4月1日現在の法令等を前提に記載します。

・一般的な法人が行うことが少ない仮決算や中間決算の概念を除いて記載します。

・利子や配当に関する税金は省略します。

法人が納める税金

中小企業である内国普通法人が納める主な税金は、法人税・地方法人税・法人住民税・法人事業税・地方法人特別税・消費税と納める形式が特殊な(源泉)所得税の7つです。

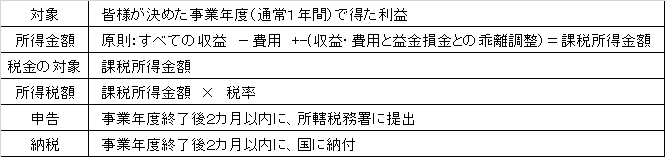

法人税

法人税は、事業年度(通常12カ月)の間に生じた「儲け(所得金額)」に対して課される税金です。法人税は、自ら事業年度の所得金額を計算し、事業年度終了の日の翌日から2カ月以内に税務署(国)に納税します。

地方法人税

地方法人税は、今までは自治体が徴収していたものの一部を国に移行し、国から各自治体に分配することで、自治体間の税収にバラつきが生まれないようにする目的で設置された税金です。地方法人税は、法人税額に4.4%を乗じることで計算され、事業年度終了の日の翌日から2カ月以内に税務署(国)に納税します。

法人住民税

法人住民税は、地方自治体の住民サービスに対しての、必要経費を広く住民に負担してもらうための税金です。所得の有無に関係なく必ず課税される「均等割」と法人税額に一定の割合を掛けて課税される「法人割」が有ります。法人住民税は、事業年度終了の日の翌日から2カ月以内に事務所のある都道府県(県税事務所)及び市区町村(市役所など)に納税します。

法人事業税

法人事業税は、地方自治体が事務所又は事業所を設けて事業を営んでいる法人に対して応分の負担をしてもらうための税金です。法人事業税も、事業年度終了の日の翌日から2カ月以内に事務所のある都道府県(県税事務所)に納税します。

地方法人特別税

地方法人特別税は、地域間の税源偏在を是正するため、 法人事業税の一部を分離して出来た税金です。法人事業税も、事業年度終了の日の翌日から2カ月以内に事務所のある都道府県(県税事務所)に納税します。

消費税

消費税は、商品の購入やサービスを受けた際に、その価格の消費税率(現時点では8%)相当を商品の購入者やサービスの提供を受けた者が負担する税金です。消費税は、納める義務が生じた場合、原則として事業年度(通常12カ月)の「預かった消費税」から「支払った消費税」を差し引き、その差額を税務署に納めます。消費税も、自ら消費税を計算し、事業年度終了の日の翌日から2カ月以内に税務署(国)に納税します。

源泉所得税

源泉所得税は、人を雇って給与を支払ったり、税理士・弁護士・司法書士などに報酬を支払ったりする場合に、その支払の都度支払金額に応じた所得税等を差し引き、税務署に納める税金です。

税額の計算

法人税の計算

会計上の利益は、収益-費用で計算されます。法人税法上の理論的な所得は、益金-損金であらわされます。この収益と益金、費用と損金が同額であればいいのですが、一致することはありません。そこで法人税の実際の計算では、会計上の利益(=収益-費用)に収益と益金、費用と損金の乖離分を加減算することで課税所得金額を求めます。

求めた課税所得金額に以下の税率をかけて法人税を計算します。

(ちなみに資本金1億円以上の法人の税率は、25.5%です。)

この段階で算出された1年分の申告納税額が20万円超の場合、(翌年も同額程度納めるはずだから)事業年度開始日より6月を経過した日から2カ月以内に年間法人税額の約2分の1をあらかじめ前払納税します。

地方法人税の計算

地方法人税は、先に述べた通り法人税額に4.4%の税率を乗じて計算されます。そして、法人税の中間納付がある法人は、地方法人税も事業年度開始日より6月を経過した日から2カ月以内に年間地方法人税額の約2分の1をあらかじめ前払納税します。

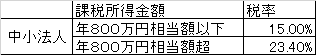

法人住民税(都道府県税・市区町村税)の計算

法人住民税は、その法人の事業規模によって(利益に関係なく)課税される均等割(資本金一千万円以下、従業員50人以下の普通法人の場合は7万円)と法人税額に応じて課税される法人割があります。

法人税割は以下の税率をかけて計算します。

![]()

(ちなみに資本金1億円超の税率は、16.3%です。)

東京都の場合ですが、事務所が23区内の場合は、上記の全額を都税事務所に申告して一括納付します。事務所が市町村に有る場合は、3.2%を都税事務所に、9.7%を市町村役場に申告して納付します。(税率が16.3%の場合は、4.2%を都税事務所に、12.1%を市町村役場に申告納付します。)

法人税の中間納付がある法人は、法人住民税も事業年度開始日より6月を経過した日から2カ月以内に年間法人住民税の約2分の1をあらかじめ前払納税します。

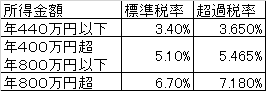

法人事業税(都道府県税)の計算

法人事業税は、課税標準額に以下の税率をかけて計算します。

(ちなみに県の判断により上記税率は、1.2倍まで増加することができます。資本金が1000万円以上かつ事務所等がある都道府県が3以上の法人の税率は、6.7%です。)

法人税の中間納付がある法人は、法人事業税も事業年度開始日より6月を経過した日から2カ月以内に年間法人事業税の約2分の1をあらかじめ前払納税します。

なお法人事業税と地方法人特別税は損金算入が認められています。従って決算で計算されて税金を次の事業年度に納めると、その金額だけ所得金額が小さくなり、翌年度の法人税や住民税が安くなります。

地方法人特別税の計算

地方法人特別税は、法人事業税の所得割額に43.2%をかけて計算します。

法人税の中間納付がある法人は、地方法人特別税も事業年度開始日より6月を経過した日から2カ月以内に年間地方法人特別税の約2分の1をあらかじめ前払納税します。

税率(単純計算による法定実効税率)の推移

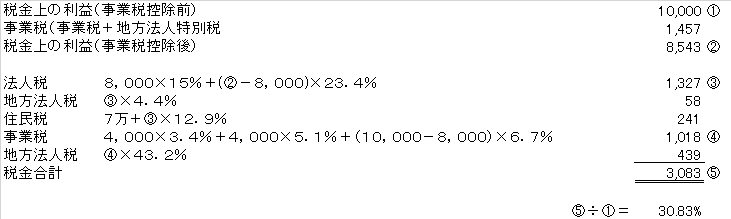

仮に法人税・地方法人税・法人住民税・法人事業税・地方法人特別税を単純計算すると、以下のようになります。

(単位:千円)

消費税

消費税を納める義務

年間の課税売上高が1,000万円以下の場合、納税事務負担が大きすぎると判断され、消費税の納税義務が免除されます。(例えば、1期目の課税売上高が1,000万円超の場合、納税事務負担が将来できると判断され、3期目から消費税の納税義務が生じます。)1期目の課税売上高が1,000万円以下の場合でも、2期目の上期6か月の課税売上高が1,000万円超の場合は、3期目から消費税の納税義務が生じます。(1期目は創業準備が大変で1,000万円に届かなかったが、準備が終わった2期目は、半年で1,000万円を超えてしまったというケースを考えていただければ、理解できると思います。上期6か月は、課税売上高に代えて給与の額で判断することもできます。)

消費税の計算方法

原則

自らが定めた会計期間(通常は12カ月)中に「預かった消費税」から「支払った消費税」を差し引き、その差額を税務署に納めます。

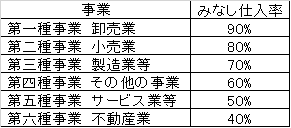

簡易計算

課税売上高が5,000万円以下で、簡易的な計算をさせてくださいという届出書を提出している場合、課税売上に係る消費税額×(1-みなし仕入率)により計算することができます。

消費税も、自ら1会計期間の消費税を計算し、事業年度終了の日の翌日から2カ月以内に税務署(国)に納税します。

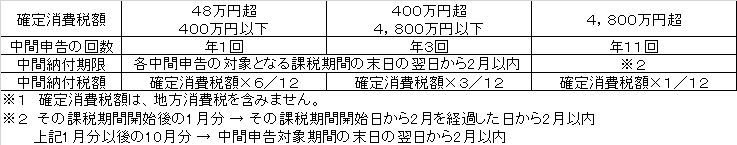

消費税の予定納税

消費税の年税額(地方消費税を除く)が48万円超の場合、(翌年も同額程度納めるはずだから)あらかじめ前払納税(中間納付)します。中間納付の回数は、確定消費税の金額によって異なります。会計期間を4月1日~13月31日と仮定した場合、年1回の中間納税は11月、年3回の中間納税は8月・11月・2月、年11回の中間納税は6月・7月・8月・9月・10月・12月・1月・2月・3月・4月となります。

源泉所得税

原則

給与などを実際に支払った月の翌月10日までに税務署に納付します。

特例(給与の支給人員が常時10人未満、申請書提出)

1月から6月までに源泉徴収した金額:7月10日、7月から12月までに徴収した金額:翌年1月20日までに税務署に納付します。