-個人事業主編-

個人事業を開業された方に「税金で苦労した点は何ですか?」と質問すると、ほとんどの方が「2期目に支払う税金が予想以上に資金繰りを圧迫した。」と回答されます。創業準備段階で、利益が出た場合に税金を払うことは、皆さん想定されます。しかし、あらかじめ税金の一部を前払する予定納税を想定される方は、ほとんど皆無です。そこで今回は、資金繰りのために個人に係る代表的な税金を簡記していきます。

- この記事は、創業前の方に税金の外観を捉えてもらうためのものです。簡記するために消費税の表現など条文の書き方と異なる表現をとっております。

個人事業主が納める税金

個人事業主が納める税金は、所得税・住民税・事業税・消費税と納める形式が特殊な(源泉)所得税の5つです。

所得税

所得税は、毎年1月1日から12月31日までの1年の間に生じた「所得(儲け)」に対して課せられる税金です。所得税は、自ら1年間の所得金額を計算し、その翌年の2月16日から3月15日までの間に税務署(国)に納税します。

住民税

住民税は、地域社会で生活していく上で必要な費用を、その地域で生活する住民に広く分担してもらうという目的で課される税金です。住民税は、自ら税額を計算する必要はありません。所得税の確定申告を行うと、お住まいの市区町村から納税額の通知書が送付されます。

事業税

事業税は、個人が事業を行っていることに対して課される税金です。事業税は、住民税と同様、所得税の確定申告を行うと行政から納税額の通知書が送られて来ます。

消費税

消費税は、商品の購入やサービスを受けた際に、その価格の消費税率(現時点では8%)相当を商品の購入者やサービスの提供を受けた者が負担する税金です。消費税は、納める義務が生じた場合、原則として毎年1月1日から12月31日までの1年の間に「預かった消費税」から「支払った消費税」を差し引き、その差額を税務署に納めます。消費税も、自ら1年間の消費税を計算し、その翌年の3月31日までの間に税務署に納税します。

源泉所得税

源泉所得税は、人を雇って給与を支払ったり、税理士・弁護士・司法書士などに報酬を支払ったりする場合に、その支払の都度支払金額に応じた所得税等を差し引き、税務署に納める税金です。

税額の計算

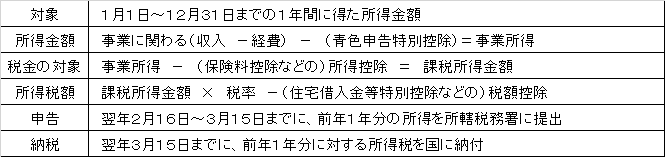

所得税の計算

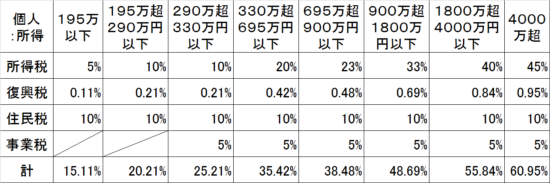

1月1日から12月31日までの1年分の事業に関わる収入から必要経費を差し引きます。(青色申告特別控除が引ける場合には、その金額も差し引きます。)さらに(保険料控除などの)所得控除を差し引きます。その金額を以下の速算表に当てはめて、所得税額を算出します。(平成28年4月1日現在法令等)

仮に課税所得金額が300万円の場合、202,500円(=300万円×10%-97,500円)の所得税が課税されるわけです。(実際には、ここから住宅借入金等特別控除などの税額控除が差し引かれます。さらに平成49年までの各年分の確定申告は、所得税と復興特別所得税(所得税額の2.1%)を併せて申告納税します。)

この段階で算出された1年分の申告納税額が15万円以上の場合、(翌年も同額程度納めるはずだから)7月と11月に申告納税額の3分の1をあらかじめ前払納税します。

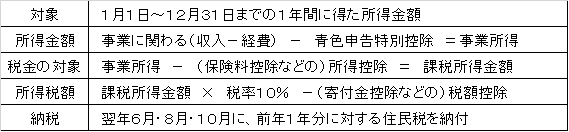

住民税の計算

住民税は、前述したように自ら税額を計算する必要はありません。住民税の計算方法は、(所得控除の金額などは所得税と同額ではありませが、)所得税の計算方法とほぼ同じです。

(事業に関わる収入-経費-青色申告特別控除-所得控除)×税率10%}-税額控除

住民税は、上記以外にも誰でも課税される均等割(東京都の場合、35年までは5,000円)や事業以外にも所得があれば課税されます。前年の所得に対して課された住民税は、6月・8月・10月・1月の年4回に分けて支払うことになります。(一括納付も可能です。)

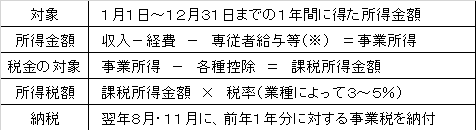

事業税の計算

事業税も、前述したように自ら税額を計算する必要はありません。事業税は、(収入金額-必要経費-事業専従者給与(控除)額-各種控除)×税率 によって計算されます。

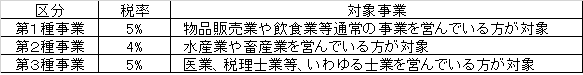

税率は、個人が営んでいる事業の種類ごとに大きく3つ設定されています。

仮に事業所得金額300万円で飲食業を営まれている方の場合、5,000円{=(300万円-事業主控除290万円)×5%}の個人事業税が課税されます。前年の所得に対して課された事業税は、8月と11月の年2回に分けて支払うことになります。

仮に所得税・住民税・事業税の税率を単純合算すると、以下のようになります。

消費税の計算

消費税を納める義務

年間の課税売上高が1,000万円以下の場合、納税事務負担が大きすぎると判断され、消費税の納税義務が免除されます。(例えば、1期目の課税売上高が1,000万円超の場合、納税事務負担が将来できると判断され、3期目から消費税の納税義務が生じます。)1期目の課税売上高が1,000万円以下の場合でも、2期目の上期6か月の課税売上高が1,000万円超の場合は、3期目から消費税の納税義務が生じます。(1期目は創業準備が大変で1,000万円に届かなかったが、準備が終わった2期目は、半年で1,000万円を超えてしまったというケースを考えていただければ、理解できると思います。上期6か月は、課税売上高に代えて給与の額で判断することもできます。)

消費税の計算方法

原則

1月1日から12月31日までの1年の間に「預かった消費税」から「支払った消費税」を差し引き、その差額を税務署に納めます。

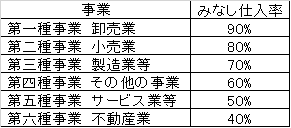

簡易計算

課税売上高が5,000万円以下で、簡易的な計算をさせてくださいという届出書を提出している場合、課税売上に係る消費税額×(1-みなし仕入率)により計算することができます。

消費税も、自ら1年間の消費税を計算し、その翌年の3月31日までの間に税務署に納税します。

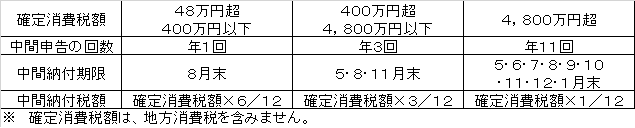

消費税の年税額(地方消費税を除く)が48万円超の場合、(翌年も同額程度納めるはずだから)あらかじめ前払納税(中間納付)します。中間納付の回数は、確定消費税の金額によって異なります。

源泉所得税

原則

給与などを実際に支払った月の翌月10日までに税務署に納付します。

特例(給与の支給人員が常時10人未満、申請書提出)

1月から6月までに源泉徴収した金額:7月10日、7月から12月までに徴収した金額:翌年1月20日までに税務署に納付します。

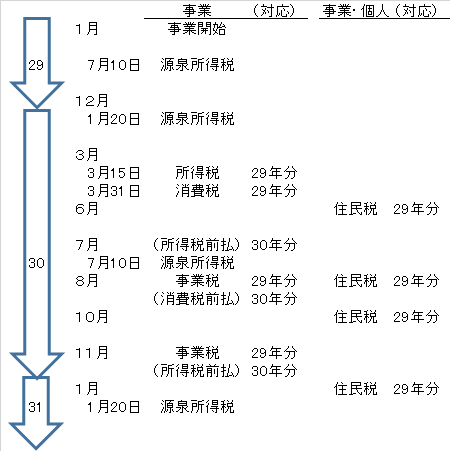

個人税金イベント

条件:

・会社勤めから個人事業を開業

・28年分に対応する住民税は、会社で徴収済み

・消費税は、確定消費税額(地方消費税を除く)が48万円超400万円以下

最終的にこれだけの税金が掛かる訳です。

いつ・いくら必要なのかをしっかり把握して事業計画を考えて欲しいものです。