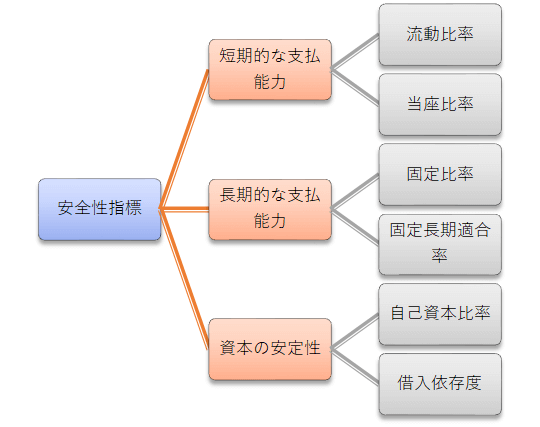

流動比率

安全性指標を具体的に見ていこう。まずは、流動比率である。

流動比率(%)= (流動資産÷流動負債)×100

[意味]

流動資産は、お金になりやすい順番に並んでいる。流動負債は、1年以内にお金として出ていく項目が並んでいる。流動資産の方が多ければ、それだけ安全性が高いといえる。その内容を比率にしたのがこの流動比率である。小規模企業者ならば比率にしなくても、流動資産の部合計と流動資産の部合計を比較すれば十分である。一工夫をするのであれば、長期借入金のうち一年以内に返済する金額を短期借入金に含めるか、短期借入金の下あたりに「一年以内返済長期借入金」としてそこに表示しておくとよい。一年以内に返済する金額は、同額であるため、実際に金融機関に返済が始まったら、返済は長期借入金を減らしていけば、常に一年以内に返済する金額が表示されることになる。

[見方]

金融機関では、会社の短期的な支払能力を見る指標とされている。業種によって異なるが、一般的に120% 以上が望ましいとされ、コンサルティングの現場では150%を目指すよう指導されています。

当座比率

当座比率(%)= (当座資産÷流動負債)×100

当座資産 = 現金及び預金+受取手形+売掛金+有価証券

[意味]

流動資産の中にはただちに支払手段にはなりにくい棚卸資産なども含まれているため、流動資産の中でただちに支払に充てうる現金や預金、短期的に回収できる売掛金、売却可能な有価証券などを支払手段として見て安全性を計算した算式である。

[見方]

会社の短期的な支払能力を見る指標である。流動比率よりもさらに短期的な支払能力を見るのに利用され、一般的に100% 以上が望ましいとされている。小規模企業者の場合、流動負債に、すぐに返済しなくてもよい社長や奥様からの短期借入金などが入っているケースが多い。そのため、すぐに返済しなくてもよい短期借入金を流動負債合計から外し、当座資産の合計数値と比較すれば比率にする必要はない。

固定比率

固定比率(%)=(固定資産÷自己資本)×100

[意味]

建物、設備などの固定資産が、どれくらい自己資本で賄われているかを測る基準である。

[見方]

固定資産投資の安全性をみる指標である。返済義務のない自己資本で固定資産がすべて賄われていれば、理想的な状態である。(つまり100%を下回る状態が理想的である。)しかし、現実には固定資産をすべて自己資本で賄っている企業は数少ない。そこで自己資本に加えて、分母に固定負債も含めるのが次の固定長期適合率である。この基準は、金融機関がこのような見方をするという点だけ把握していれば、小規模企業者にとっては一年に一回確認すれば十分な指標だと個人的には考えている。

固定長期適合率

固定長期適合率(%)= {固定資産÷(自己資本+固定負債)}×100

[意味]

固定資産投資の調達資金が自己資本と固定負債の合計でどの程度賄われているかを測る基準である。

[見方]

固定資産投資の安全性を見る指標である。100%以下が望ましい。この数字が100%超であれば短期資金が設備投資に回されていることを意味する。短期資金が設備投資に回されているということは、取引業者にとっては注意が必要になってくるということである。

自己資本比率

自己資本比率(%)= (自己資本÷総資本)×100

総資本= 純資産の部合計額+負債の部合計額

[意味]

経営資源のトータルである総資本に占める自己調達分(返済する必要のない資本)の割合を示す。

[見方]

調達資金の安定性を見る指標である。この比率は高いほど健全といえるのだが、小規模企業者にとっては、金融機関がこのような見方をするという点だけ把握していれば充分である

借入金依存度

借入依存度(%)= (借入金÷総資本)×100

借入金=短期借入金十長期借入金十社債十割引手形

総資本には割引手形・裏書譲渡手形を含む。

[意味]

経営資源のトータルである総資本に占める借入金の割合を示す。

[見方]

調達資金の安定性と金利変動に対する経営リスクをみる指標である。比率は小さいほど安全であり、依存度が高いほど財務状態は不安定と判断される。

個人的な意見を言えば、小規模企業者であれば、流動比率と当座比率は毎月、その他は年に1回確認すれば十分だと思っている。